给自己配置养老金,保姆级教程

- 2025-11-20 21:24:59

- 第61篇原创 -

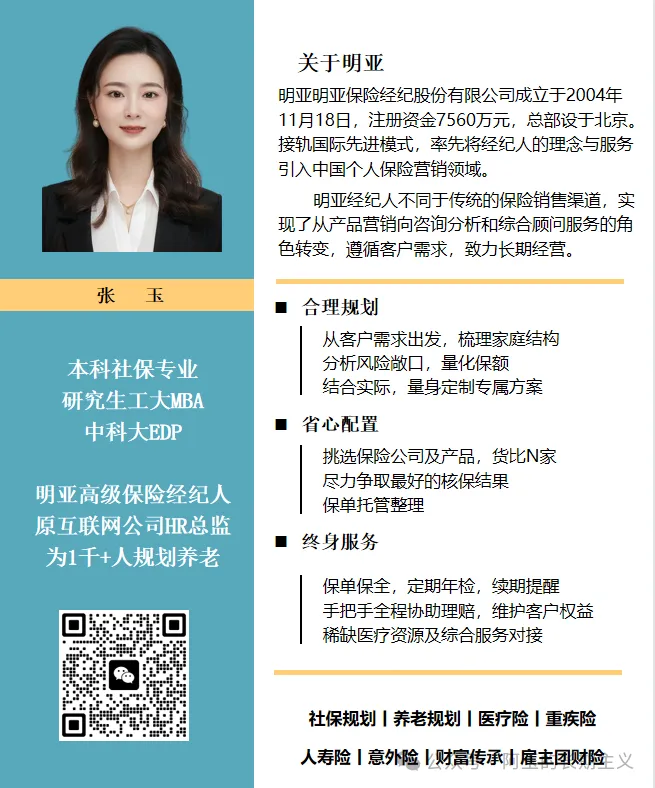

先看这里:Hi,不妨先认识下呗~

2024年养老金产品

阿玉自己的配置

养老金的那些细节

养老金VS增额寿

很多人想给自己配置养老年金保险,但是市场上产品众多,条款复杂,一时之间不知从何着手,今天阿玉以路人视角整理出,配置养老年金的保姆级教程,供参考。

总结起来就三步:梳理需求算需要补充的差额、选择缴费方式和保障期间、选择产品领取方式。

01 梳理需求算需要补充的差额

养老年金作为提供现金流的工具,主要是满足退休后的日常生活费开支,简单的方式,是按照满足自己当前的生活费*4%*距离退休年份。

比如目前的生活开支每月3000元,距离退休还有15年,那么理想的每月养老金金额为3000元*4%*15=4800元。

测算自己的社保养老金,各省份略有差异,通常累计缴费年限15年,社保养老金为1000-2000之间,具体可以联系阿玉测算。

这样用需求的退休金额4800元-2000元(假设)=2800元。那么就确定了,至少需要配置一个年领取3万左右的养老金。在此基础之上,条件允许,再多补充,退休后更宽裕。

02 确定缴费方式和保障期间

缴费方式和保障期间有非常强的个人属性,和个人的年龄、财务状况关系密切。

缴费方式,分为两类:

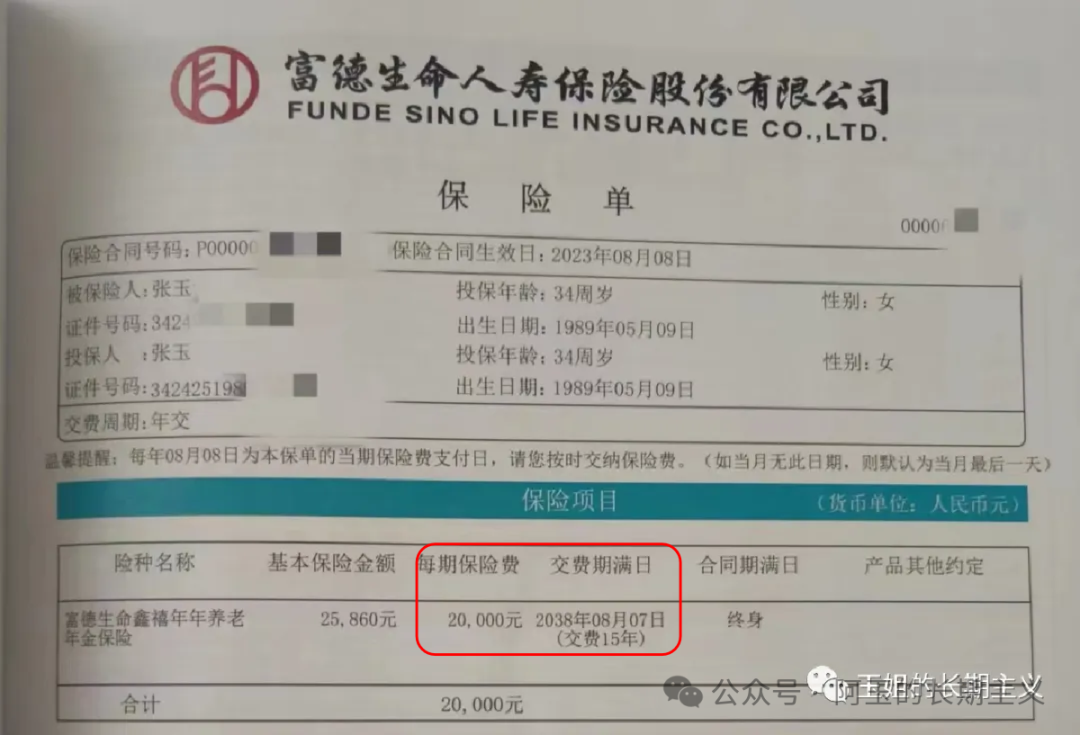

金额低年限久:这类就是每年的缴费金额低,但是拉长缴费年限,比如我自己的一份养老保险,就是2万15年交。

这样选的优势是可以降低年度缴费压力,通过拉长缴费年限,占住当下较高的收益产品。

不足是开始领取前,是需要完成缴费的,一些产品还需要提前一定年限完成缴费,所以,年龄较大的人,支持不了太长的缴费年限。

这种方式更适合距离退休15年以上人群,尤其是年轻人,降低缴费压力,甚至可以选择月交的产品,达到积少成多的成果。

金额高年限短:这类就是每年的缴费金额高,缴费年限短,与上面的相反,适合年龄较大的人群,距离退休10左右。

或者手头有一笔闲置资金,暂时没有很好的安排,那么早日完成缴费,领取的养老金也会更高些。

保障期间分为保障终身和保障定期:

保障定期一般有20/30年或者保至85岁,如果保障期结束还生存,会一次性返还一大笔钱(比如未来6年的总养老金)并合同终止。一些对身体毫无信心的人可能会做这个选择。

而保障终身顾名思义,就是合同保障至生命结束。通常会建议保障终身,因为生命无法预知,养老金区别其他金融工具的最大魅力就是与生命等长。

03 选择产品领取方式

产品领取总体分为三类:领取金额高账户余额少、领取金额低账户余额高、保证领取型。

领取金额高账户余额少

每年领取的养老金金额高,账户的现金价值会快速减少,甚至为0,这类就是典型的养老金形态,不考虑灵活性(退保取出)和财富传承。

典型的产品:富德鑫禧年年(计划一)

通常适合以下三类人群:

1. 顾及养老生活质量、社保养老金不够高的人。

2. 身体好,家族有长寿基因的人群。

3. 丁克人群,没有后代需要传承也很合适。

领取金额低账户余额高

与上面相反,每年领取的养老金金额低,账户里的现金价值高,甚至投入的总保费一直在,可随时退保拿回总保费。

典型的产品:富德鑫禧年年(计划二)

通常适合以下三类人群:

1. 社保养老金或企业年金本身养老金充裕,只是作为补充。

2. 除了保费这笔钱外,没有其他积蓄,储备未来万一需要看病等大额支出。

3. 希望更多的把财富传承给子女,惠及后代。

保证领取型

在保证领取期内任何时候身故,还没有领取完的钱会赔付给身故受益人。通常有保证领取12年、15年、20年和25年等,保证领取期越长,每年领取金额越少,但是保证领取期内身故总利益更高。

典型的产品:大家养老大富之家(典藏版)

比如保证领取20年,如果被保险人在开始领取5年后不幸去世了,剩下15年没有领取的总养老金,会以身故保险金方式一次性赔付给受益人。在利益表上体现为20年里身故总利益(身故金赔付+累计领取)是不变的。

通常适合以下人群:

身体状况不太好,对寿命不够有信心的群体

由于养老金领取是发生在若干年后,可能随着自己的财务和身体情况而变化。所以尽可能考虑领取前可更改领取方式的产品。

比如投保了富德鑫禧年年,选择的领取计划1,后来赚了很多钱,不太需要依赖每个月的养老金支付生活开支,想要把更多的钱留给后代,那么就可以在领取去前变更为领取金额少账户金额高的计划2。

//

以上,对于对于配置养老金算是手把手式教学了,不过隔行如隔山,如您仍不清晰自己的需求或选择,也可以联系我,做一对一的需求分析,导出适合自己的养老金配置方式。

结束语